Ekonomide sık kullanılan bir terim olan 'faiz oranları' aslında ne anlama geliyor? Türkiye Cumhuriyet Merkez Bankası (TCMB) ve Amerikan Merkez Bankası'nın (FED) birçok karışıklığa sebep olan faiz oranlarını düşürmesi ve artırması ne ifade ediyor? Faiz oranları tüketici, girişimci veya birçok iş adamı için nelere sebep oluyor sizin için araştırdık.

Fiyat istikrarını sağlayan en önemli kurum TCMB

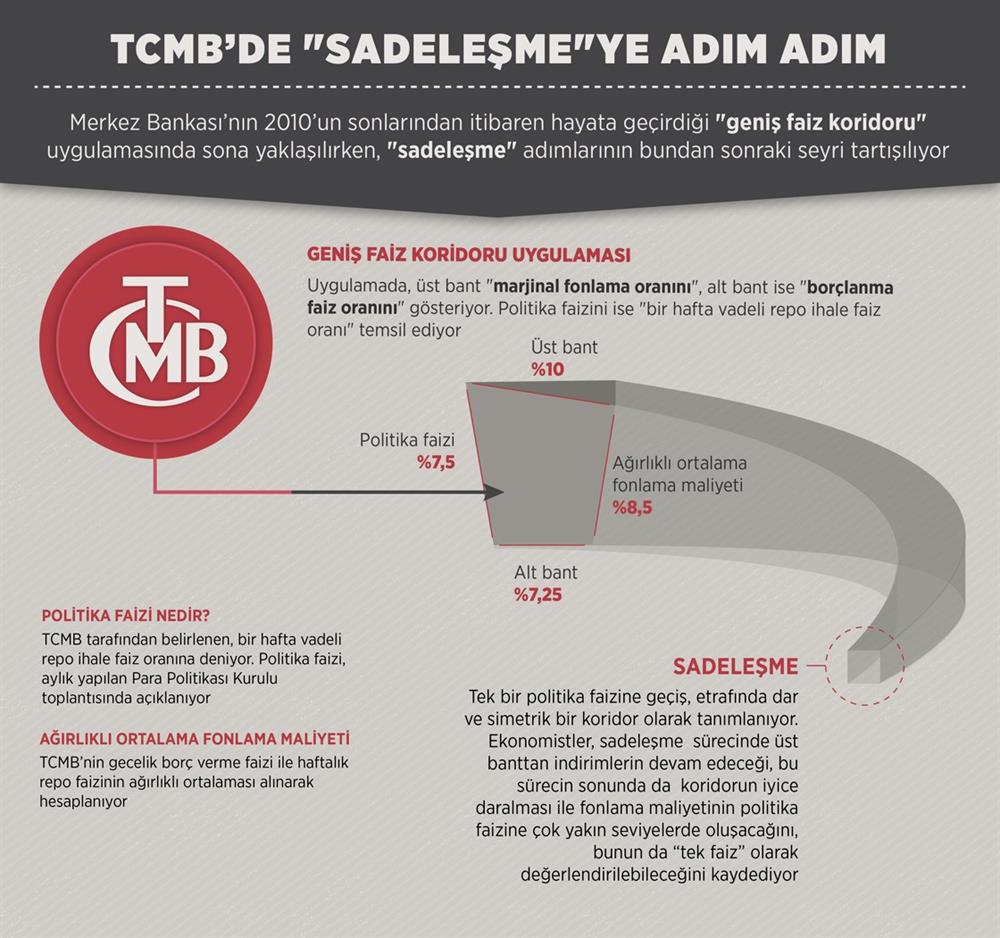

Ülke genelinde fiyat istikrarını sağlamakla yükümlü en önemli kurum olan Merkez Bankası’nın faiz oranlarını değiştirme yetkisi bulunuyor. Bankalara ödünç para veren veya bankalardan ödünç para alan Merkez Bankası, faiz oranlarını piyasaları etkilemek amacıyla belirliyor.

Faiz oranı nasıl belirlenir?

Faiz oranı belirlenirken birincil olarak ele alınan konu enflasyon oluyor. Enflasyon yüksekse yatırımlar ve üretim miktarında düşüşler görülür, işsizlik oranı artar. Mali yapının çöküşe geçmemesi ve ekonominin etkilenmemesi için Merkez Bankası, düzenleyici bir politika uygular. Enflasyonun düşmesiyle birlikte, ekonomiye duyulan güven artacağı gibi yatırımların ve üretimlerin miktarı da artar, işsizlik oranı azalır. Böylece daralan ekonomiden, genişleyici ekonomiye geçilir.

Enflasyon, üretim ve tüketim miktarı, ücretler, istihdam, iş gücü birim maliyeti, ekonomik veriler, kamu fiyatları, parasal göstergeler, döviz kurlarındaki değişmeler, ödemeler dengesi, finans piyasalarındaki değişmeler, kredi büyüklüğü gibi ekonomiyi etkileyen faktörler dikkate alınarak oluşuyor. Bu unsurların takibi sonucunda, ülkedeki enflasyon durumu belirleniyor. Ardından genişleyici politika için çalışmalar yapılarak, faiz oranları karara bağlanıyor. Böylelikle açıklanan oranlar, şeffaflık ve açıklık ilkesi gereğince halk ile paylaşılıyor. Buna bağlı olarak tüketici de kendi önlemini alıyor.

Faiz oranlarının yükselmesi ve düşmesi sonucunda ne olur?

Faiz oranlarının yükselmesi, yatırımcıyı ve tüketiciyi etkiler. Bu yüzden de tasarruf yolu tercih edilir. Ülkeye sıcak para (yabancı sermaye) girişi fazla olur. İthalat artarken, ihracat azalır. Bu yüzden ülkemiz açısından düşünüldüğünde, uluslararası pazarda kan kaybedilir. Rekabet gücü azalır. Sonuç olarak baktığımızda faiz oranlarının artması, ekonomik açıdan gerek vatandaş gerek de yatırımcı açısından olumsuzdur.

Aksi durumda faizlerin düşmesi ile tersi etkiler görülür. Tüketim ve yatırım miktarında artışlar oluşur. Ülkemizden sıcak para çıkışı fazla olur. Böylece küresel pazarda rekabet edebilir hale gelinir. İhracat artar ve ithalat azalır. Faiz ödemeleri kolaylıkla yapılır.

Faiz oranı politikasını anlamak

Ülkede yaşanan gelişmeler merkez bankalarının politikalarında belirleyici bir faktör olarak karşımıza çıkıyor. Eğer ülkede deflasyon (durgunluk) varsa, merkez bankası faiz oranını düşürerek, ülkedeki ekonomik aktörlerin paraya daha ucuza ve daha fazla miktarda ulaşabilmelerini sağlamaya çalışır. Daha düşük faiz oranları ile borçlanabilen girişimciler ekonomik aktivitenin, ticaretin ve yatırımların artmasına katkı sağlarlar. Bu gibi bir durumda yüksek olan (durgunluk nedeni ile) işsizlik oranı azalmaya başlar. Böylelikle daha fazla iş sahibi insan olması, tüketen ve talep eden kişi sayısının artmasına, yani enflasyonun çok düşük seviyelerden toparlanmasını sağlar.

Tam tersine ülkedeki sorunun yüksek enflasyon olduğu düşünüldüğünde ise, merkez bankası faiz oranını yükselterek, paraya ulaşabilmenin maliyetini artırmak ister. Böylelikle ekonominin içerisine miktarca daha az girebilen paranın değeri artmaya başlar. Bu da enflasyonun düşürülmesi demektir ki bu gibi bir durumda işsizliğin bir miktar artması yaşanır.

Tüm dünyayı etkileyen FED

Türkiye ve diğer ülkelerin faiz kararları, Amerikan Merkez Bankası'na (FED) mutlaka bağlı. Peki FED nedir? FED, 23 Aralık 1913 yılında, ABD’deki bankacılık felaketinin önüne geçmek için kuruldu. Federal Rezerv adıyla bir merkez bankasının kurulmasını savunan Senatör Nelson Aldrich, Owens ve Kongre Üyesi Glass, bankacılık işlemlerindeki para akışının bir ajans tarafından kontrol edilmesinin, ABD’nin kuruluş yıllarında ortaya çıkabilecek ekonomik felaketlerin önüne geçeceğine inandı.

İlk zamanlarda ortak bir para kontrol sisteminin kurulmasına ABD’nin önde gelen iş adamları karşı çıktı. Hatta Washington, adına ‘merkez bankası’ denmesini bile istemedi. Direkt kontrol algısının önüne geçmek için banka Federal Reserve olarak anıldı.

12 Rezerv bankasının oluşturduğu FED, tüm bankaların kontrolünü sağlıyor. İşsizliği en az seviyeye indirmek, fiyat istikrarı sağlamak ve uzun vadeli faiz oranları benimsemek FED’in asıl görevleri arasında yer alıyor.

FED ve küresel ekonomi

Ziraat Bankası Ekonomisti Bora Tamer Yılmaz, ABD Doları’nın rezerv para statüsü, mekanik açıdan FED’in faiz oranını doların maliyeti haline getirdiğini vurgulayarak, “Avro, İngiliz Sterlini, Japon Yeni, ve önceki yıl Çin Renminbisi’nin dahil edildiği rezerv statüsündeki para birimleri arasında merkez bankaları, rezervlerinin yaklaşık üçte ikisini (yüzde 64) ABD doları cinsinden tutmayı tercih ediyorlar. Dünya genelinde kambiyo işlemlerinin yaklaşık yüzde 85’i bir şekilde ABD doları ile ilişkilenmekte. Ancak daha önemlisi Dünya’daki borçların yaklaşık yüzde 40’ı dolar cinsinden. Dolayısı ile FED’in faizi aynı zamanda dünya genelinde işletmelerin kaynak maliyetini de doğrudan etkiliyor. Örneğin Türkiye’de bankaların sağladıkları sendikasyon kredileri ya da EuroBond gibi kaynakların para birimi genellikle ABD doları” diyor.

2008 sonrası değişen düzen

FED’in faizinin iki önemli analitik işlevinin daha bulunduğunu ifade eden Ziraat Bankası Ekonomisti Bora Tamer Yılmaz “ABD, Dünya’nın en büyük ekonomisi. Ancak 2008 krizi sonrasında merkez bankacılığı yeni bir aşamaya geçerek klasik uygulamalardan uzaklaşmaya başladı. Yeni merkez bankacılığı anlayışının merkezinde “sözle yönlendirme” bulunuyor. FED’in geçerli, gösterge faizi kadar gelecekteki faiz patikasına yönelik açıklamaları da küresel finans koşullarını belirlemekte. Özellikle risk varlıklara yönelik risk iştahı FED’in sözle yönlendirmesinden doğrudan etkilenmekte. Genel anlamı ile FED faizinin ikinci işlevi de faizin ayrılmaz parçası haline gelen sözle yönlendirme üzerinden piyasa fiyatlamaları denebilir” açıklamasında bulunuyor.

Fed’in faiz artırımı ne anlama geliyor?

Risk iştahının yüksek olduğu, parasal genişlemenin en üst düzeyde olduğu dönemin aksine sıkılaştırmacı ve faiz artıran bir FED ortamının hem doların artışına paralel hem de faizin artışına paralel risk iştahının global ölçekte azalmasına ve paranın daha çok güvenli limanlara, kendi vatanına yani Amerika’ya, gelişen piyasalara değil gelişmiş piyasalara dönmesine sebep olduğunu dile getiren Paksoy, FED faiz artışları içinde oldukça ya da faiz oranlarını masada tutup bunu algı operasyonuna çevirdikçe küresel ekonomide büyüme tarafında sorun oluştuğunu vurguluyor.

Paksoy sözlerine şöyle devam ediyor:

"FED bunu da bildiği için kademeli ve ölçülü ifadesini özellikle kullanıyor. FED’in faiz artış noktasında üç kriteri var: İstihdam, büyüme ve işsizlik. İşsizlik ve büyüme tarafında istenen hedeflenen enflasyonda kademeli olarak o hedefe doğru ilerliyorlar."

Fed’in faiz indirimi ne demek?

Faiz indirimin ne olduğunu anlatan Ekonomist Cüneyt Paksoy " FED, 2008 krizinden sonra faiz indirimi uyguladı. Hem faizi düşürdü hem de likiditeyi artırdı. Bilançosunu 800 milyar dolardan 4,5 trilyon dolarlara taşıyarak kendi bankacılık sistemindeki varlıkları FED’in içine çekti, bankalara para enjekte etti, bankacılık sistemini kurtardı. Bu operasyon ABD ekonomisindeki iyileşme temellerini atarken dünyaya da düşük faiz likidite ortamı özellikle gelişen piyasalara büyük bir enerji verdi. Türkiye’nin çift haneli büyümeleri gelişen ülkelerin müthiş atakları başladı" diyor ve sözlerini şöyle sürdürüyor:

"FED, tekrar faiz indirecek olursa tekrar faiz üzerindeki baskı hafifleyecek. Para gelişen limanlara doğru akış gerçekleştirecek. Bu doların zayıflamasına sebep verecek. Dolar karşısında gelişen ülke kurları değer kazanacak."

Fed faiz indirimi yapar mı?

FED’in faiz indirip indirmeyeceği konusundaki tahminlerini söyleyen Ekonomist Cüneyt Paksoy "İleride dünya büyüyemez, finansal veya jeopolitik olarak sıkıntıya girer ve bu da ABD ekonomisine etki ederse FED’in manevra değişikliği ya da FED’in politika değişikliği yapması konusunda sıkı para politikasından vazgeçip tekrar parasal genişlemeye veya faizleri artırmayı durdurup stabil de olabilir, faiz indirimi noktasına gelirse gelişen piyasalar bundan faydalanır" açıklamasında bulunuyor.

Ülkeler arasında faiz kararı farkları

TVNET Ekonomi Müdürü ve Ekonomist Zeliha Saraç konu ile ilgili olarak "2008 krizinden sonra merkez bankaları ikiye ayrılıyor. Gelişen ülke (bizim gibi ülkelerin merkez bankaları) ve gelişmiş ülke merkez bankaları. İkisi de farklı davranmak durumunda kaldı. Onların ekonomilerinde enflasyon oluşturamayan bir durum var (Japonya ve Amerika gibi ülkeler). Enflasyon isteniyor ama olmuyor. İşsizlik düşüyor ama enflasyon olmuyor. Bizde de enflasyon var ve düşürmeye çalışıyoruz. 2008’den sonra para basılması ve dünyaya verilmesi meselesinde amaç merkez bankaları aracılığıyla diğer bankalara para vermek ve o paraların da vatandaşların kredi alıp kullanıp harcama yapmasıydı. Böylelikle enflasyon oluşturmayı düşünüyorlardı. Fakat olmadı. Vatandaşın cebine bir şey girmediğinden dolayı girse bile borçlarını kapattıkları için istenilen harcama sağlanamadı. FED gibi büyük merkez bankaları bizim gibi ülkelerin merkez bankalarından ayrıştı" ifadelerini kullanıyor.